تعد طريقة سحب الأرباح من أهم الأمور التي يفكر بها المستقلون، وذلك لأنّهم يحتاجون إلى خيارات مناسبة لهم وفقًا للدولة التي يعملون بها، وما تقبله من طرق لاستقبال أو إرسال الأموال. تعد الحوالات البنكية أحد أهم الخيارات التي يمكن الاعتماد عليها لتحقيق هذا الهدف. ما هي الحوالات البنكية؟ وكيف يمكن الاعتماد عليها لسحب الأرباح؟

جدول المحتويات:

- ما هي الحوالات البنكية؟

- أهمية الحوالات المصرفية

- مشاكل الحوالات البنكية

- كيف تحدد رسوم الحوالات البنكية؟

- ما هي أسباب تأخر الحوالات البنكية؟

ما هي الحوالات البنكية؟

الحوالات البنكية أو الحوالات المصرفية، هي وسيلة يمكن من خلالها نقل الأموال إلكترونيًا بين بنكين، من خلال شبكة تديرها مئات البنوك أو خدمات تحويل الأموال. تستخدم الحوالات البنكية كأحد الخيارات للمستقلين في العمل الحر للحصول على أرباحهم، وتعد أحد الخيارات التي يوفرها موقع مستقل للراغبين في سحب أرباحهم من الموقع.

تنقسم أنواع الحوالات البنكية إلى نوعين رئيسيين: الحوالات البنكية المحلية، الحوالات البنكية الدولية. يتمثل الاختلاف الرئيسي بين أنواع الحوالات المصرفية في عاملي: (التكلفة ومواعيد التسليم). إذ تزداد التكلفة ومدة وصول الحوالة في حالة الحوالات البنكية الدولية.

يمكن أيضًا تقسيم هذين النوعين إلى تصنيفين آخرين كذلك: التحويل داخل البنك (من حساب إلى حساب آخر بالبنك ذاته)، التحويل بين البنوك (من حساب تابع لبنك معين، إلى حساب تابع لبنك آخر). يتضمن إجراء الحوالات البنكية تنفيذ مجموعة من الخطوات المتتالية كالتالي:

- يُودع المرسل قيمة الحوالة في البنك، إلى جانب دفع قيمة الرسوم المحددة لإرسال هذه الحوالة.

- يحتاج المرسل إلى تسجيل بعض البيانات عن تفاصيل الحساب البنكي للمستلم لإرسال الحوالة.

- يرسل بنك المرسل الحوالات البنكية إلى الحساب البنكي للمستلم، عبر نظام آمن مثل: SWIFT أو Fedwire.

- تستغرق الحوالات المصرفية ساعات أو أيام للوصول إلى حساب المستلم، وذلك وفقًا لنوع التحويل المنفذ وتفاصيله المختلفة.

ما هي البيانات المطلوبة من أجل الحوالات البنكية؟

توجد العديد من البيانات التي تُطلب لإتمام عملية إرسال الحوالات البنكية، تستخدم هذه البيانات بين البنوك حول العالم، وذلك لتسهيل عملية تحويل الأموال وضمان تنفيذها بطريقة صحيحة. لذا، يعد توفير البيانات من شروط الحوالة البنكية وفقًا لنوع الحوالة وتصنيفها. من أهم البيانات التي تطلب في الحوالات المصرفية بصفة عامة:

- اسم الحساب ورقمه

يظن البعض أنّ وجود رقم الحساب يكفي لإتمام عملية التحويل، ولكن وجود اسم الحساب، يضمن التأكد من صحة الإرسال. مثلًا عندما يملك المرسل اسم حسابك، سيتمكن من التأكد من الإدخال الصحيح لرقم الحساب عندما يسأله الموظف عن اسمك، فيطابق بين الاسم الفعلي والاسم الذي يظهر لدى الموظف. بالتالي في حالة وجود مشكلة سيقدر على إصلاحها قبل الإرسال.

- الدولة والمدينة والعنوان والرقم البريدي

على الرغم من أنّ هذه المعلومات قد لا تكون مهمة بالنسبة لك في التحويل، لكن يحتاج إليها البنك لمعرفة مكان سكنك بالضبط، وذلك في حالة الرغبة للتواصل معك لأي شأن يتعلق بعملية التحويل، فيقدر على إرسال البريد إلى العنوان المسجل.

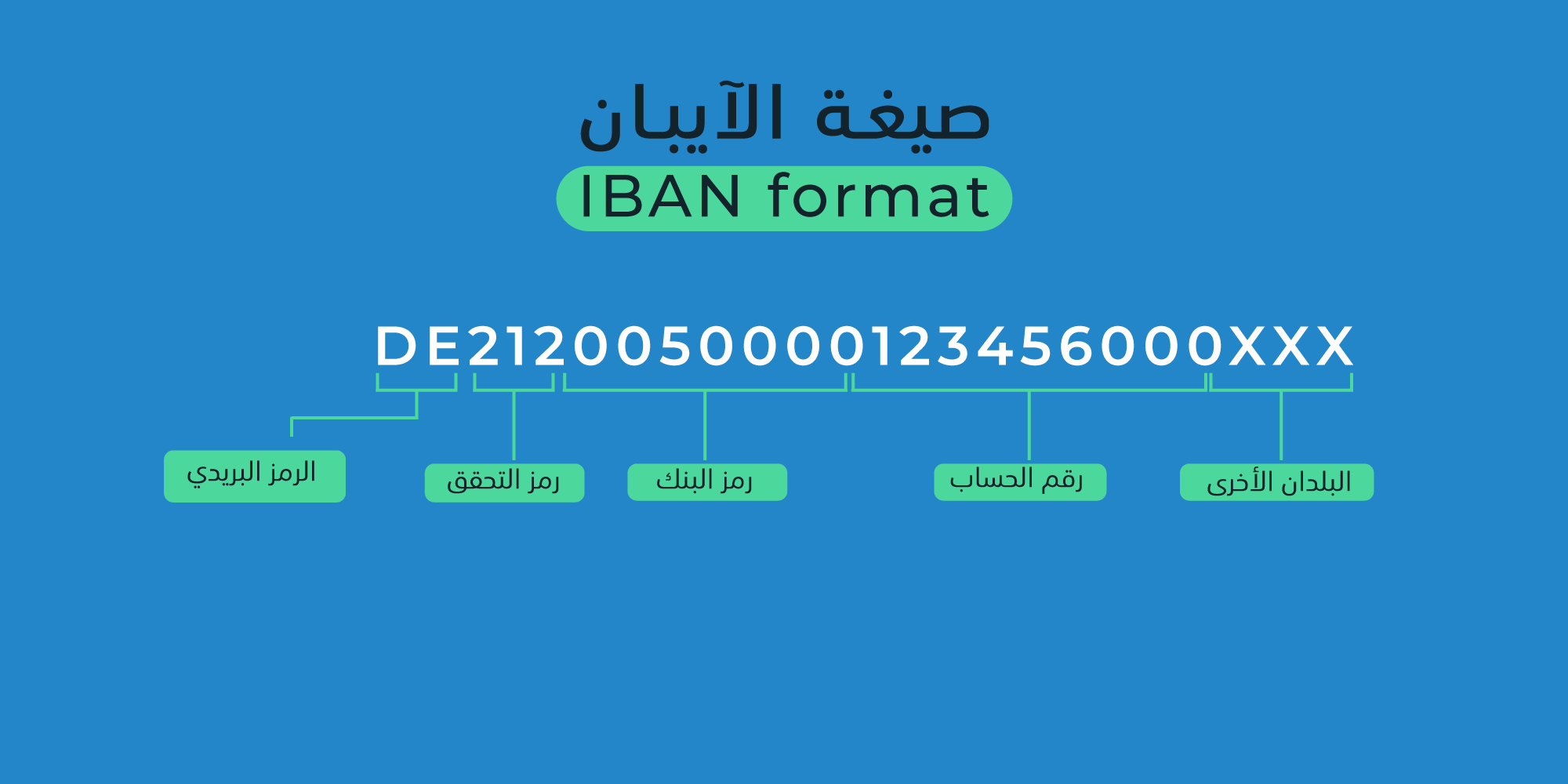

- رقم الحساب المصرفي الدولي IBAN

يمثل رقم الحساب المصرفي الدولي IBAN معيارًا دوليًا للتعرف على الحسابات المصرفية، ولذلك فهو يستخدم في التحويلات الدولية، إذ يعد رقم الحساب المصرفي الدولي طريقة دقيقة لتحديد حسابك كمستفيد. يتكون رقم الحساب المصرفي من: كود الدولة (حرفان)، كود التحكم أو التحقق (حرفان)، ثم بقية الرقم يتكون من عدد من الحروف والأرقام التي قد تصل إلى 30، وتستخدم في تعريف البنك ورقم حساب المستلم.

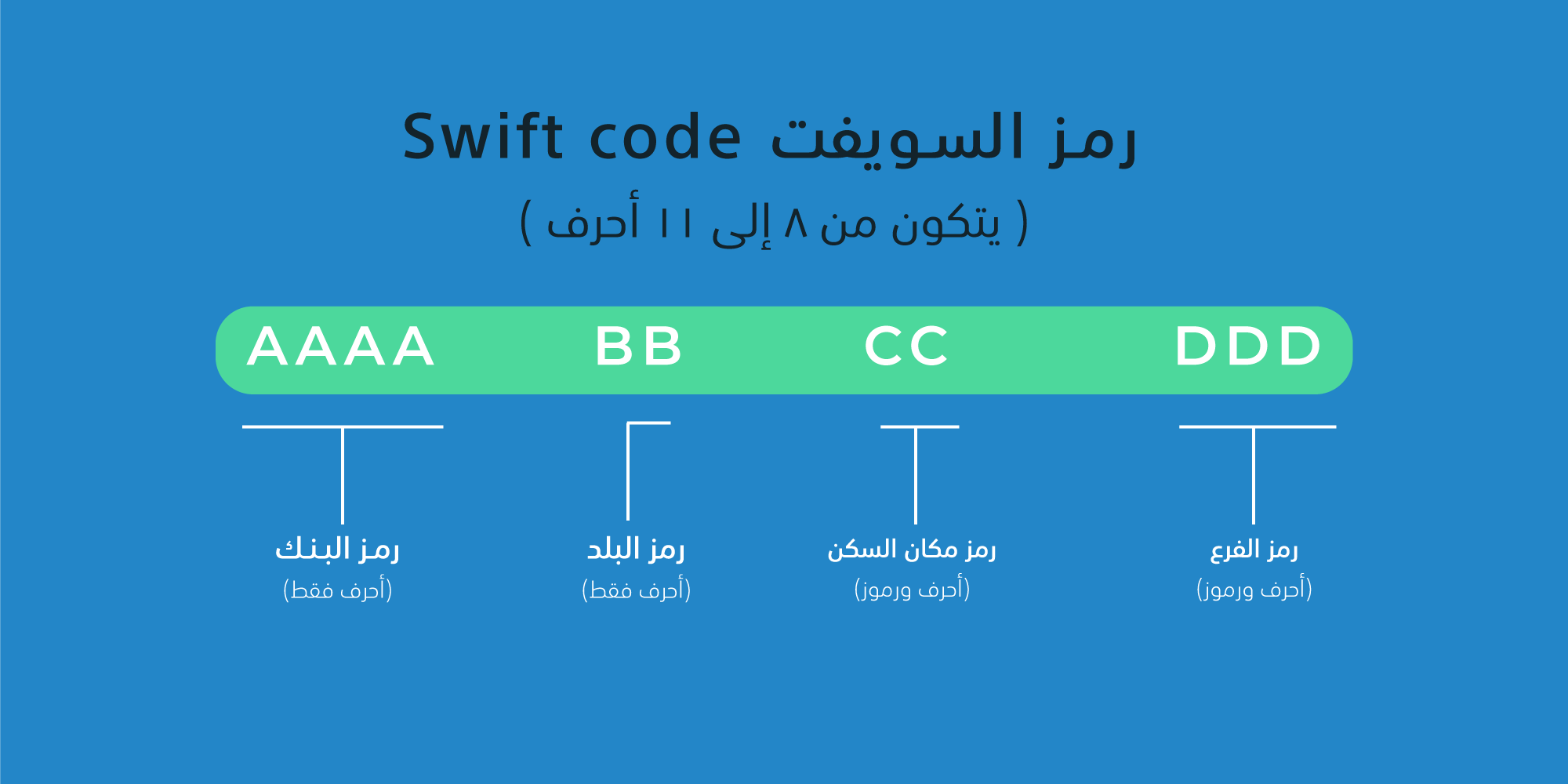

- رمز السويفت swift code

يستخدم رمز السويفت swift code في الإشارة إلى البنك والدولة التي سترسل الحوالات البنكية إليها. يتكون الرمز من 8 – 11 رمزًا ما بين الحروف والأرقام. تُعبِّر الرموز الأربعة الأولى (حروف فقط) عن كود البنك، يعبر الرمزان التاليان (حروف فقط) عن كود الدولة، ثم يعبر الرمزان التاليان (أرقام وحروف) عن الموقع. وفي النهاية الرموز الثلاثة الأخيرة (أرقام وحروف) تعبّر عن فرع البنك المرتبط بالمعاملة.

أهمية الحوالات المصرفية

توجد العديد من الأسباب التي تجعل الأشخاص يفضلون الاعتماد على الحوالات البنكية، دونًا عن أي نوع آخر من طرق تحويل الأموال المتاحة بالنسبة لهم. يمكن تضمين أهمية الحوالات المصرفية في النقاط التالية:

1. سرعة الحوالات البنكية

تتميز الحوالات البنكية بإمكانية تنفيذها سريعًا، إذ لا يستغرق الأمر أي وقت لإجراء العملية، وبالتالي ينتهي المرسل من مهمته في وقتٍ قليل. من ناحية المستلم، تختلف مدة استلام الحوالة البنكية بناءً على نوع التحويل، سواءً كان محلي أو دولي، لكن في الحالتين فالأمر لا يستغرق الكثير من الوقت عادةً، فتصل الأموال إلى المستلم سريعًا.

2. الأمان في إرسال الحوالات البنكية

اعتاد الناس قديمًا على تسليم الأموال من خلال الشيكات، لكن في المقابل لم يكن هذا آمنًا للمستلم، فهو قد يكتشف عند استلام الحوالة بأنّه لا يوجد رصيد كافي لدى المرسل، فلا يقدر على تحصيل أمواله المستحقة بسهولة. بينما من شروط الحوالة البنكية أن يمتلك المرسل أموالًا كافية في حسابه، حتى يقدر على إتمام عملية التحويل، فيضمن المستلم وصول المبلغ دون أي مشكلة.

3. إمكانية استلام الحوالات البنكية بسهولة

لا يحتاج المستلم إلى الانتظار لوقتٍ طويل ليحصل على الأموال بمجرد وصول المبلغ إلى حسابه. إذ ليست من ضمن شروط استلام الحوالة البنكية أن تُحجز لفترة من الوقت في الحساب، قبل السماح للمرسل إليه باستخدامها. بالتالي، يمكن للمستلم الاستفادة من الحوالات المصرفية من لحظة وصولها إلى حسابه.

4. سهولة الوصول إلى أي مكان حول العالم

تتميز الحوالات البنكية بإمكانية وصولها إلى أي مكان حول العالم، مع الحفاظ على عامل الأمان. إذ من خلال تقديم البيانات الصحيحة إلى البنك، سيقدر على تحويلها إلى الجهة المطلوبة بسهولة، طالما يتواجد البنك الآخر التابع للمستلم في النطاق الجغرافي المستهدف.

مشاكل الحوالات البنكية

بالرغم من أهمية الحوالات البنكية، إلّا أنه توجد بعض المشكلات التي قد تظهر في أثناء استخدامها. لا بد من معرفة هذه المشاكل، لضمان الوصول إلى حلول مناسبة لها في الوقت الصحيح. من أهم مشاكل الحوالات البنكية هي أنّه لا يمكن إلغاء الحوالات المصرفية بعد إرسالها.

لذا، تأكد من إرسال بياناتك الصحيحة إلى المرسل، حتى تتجنب هذه المشكلة، فلن يرسل الطرف الآخر إليك أموالًا أخرى، ما دامت أمواله الأساسية محتجزة أو بها مشكلة، والتأخير سيسبب الضرر لك أنت في المقام الأول، وقد يستغرق الأمر وقتًا طويلًا للحصول على الأموال.

كذلك من الأمور الصعبة المتعلقة بالحوالات البنكية بالنسبة للمرسل، هي أنّه في بعض الأحيان لا يمكن التأكد من هوية المستلم، لا سيّما في حالة العمل مع شخص غريب للمرة الأولى، أو في حالة الاعتماد على شركة لتحويل الأموال.

يمكن للمرسِل التغلب على هذه المشكلة من خلال الحرص على تتبع الحوالات البنكية، والتواصل مع الطرف الآخر للمتابعة في الاستلام، لضمان وصول المال إلى الشخص الصحيح. من ناحيتك أنت كمستلم، تأكد من تقديم البيانات المطلوبة للطرف الآخر، وذلك لتضمن وصول المال إليك دون أي مشكلة.

كيف تحدد رسوم الحوالات البنكية؟

تعد رسوم الحوالات البنكية من أهم الأمور التي يحتاج الشخص إلى التفكير بها، وذلك لمعرفة التكلفة التي ستخصم من الشخص، فهو في النهاية قد يتحمل هذه الرسوم، أو قد يضعها في الحسبان في أثناء اتفاق العمل، ليضمن حصوله على المبلغ الذي يريده كاملًا. تتحدد رسوم الحوالات البنكية وفقًا للعوامل التالية:

- رسوم البنك: تختلف رسوم الحوالات المصرفية من بنك لآخر، إذ كل بنك يضع القيمة أو النسبة المناسبة له. من المهم كذلك إدراك أنّ الأمر لا يتعلق بالبنك الخاص بك كمستلم فقط، ولكن أيضًا بالبنك المرسل، إذ في النهاية تؤثر القيمتين على المبلغ النهائي للرسوم.

- نوع التحويل: بالطبع تزداد رسوم الحوالات البنكية إذا كنت تجري تحويلًا دوليًا، عن الحوالات المصرفية المحلية. بالتالي، يؤثر نوع التحويل على إجمالي الرسوم المدفوعة في الحوالة.

- مبلغ التحويل: تضع بعض البنوك نسبًا مختلفة على الحوالات البنكية وفقًا لمبلغ التحويل، إذ تقوم هذه البنوك بتقسيم مبالغ الحوالات إلى شرائح، ولكل شريحة تضع نسبة محددة.

ما هي أسباب تأخر الحوالات البنكية؟

توجد بعض الأسباب التي تؤدي إلى تأخر الحوالات البنكية، ومعرفة هذه الأسباب مهم لضمان التعامل معها بطريقة صحيحة لتسهيل وصول الحوالات البنكية في أسرع وقت. بعض هذه الأسباب قد يتعلق بعوامل الأمان، لا سيّما في التحويلات الدولية، لكن البعض الآخر يتعلق بأمور يمكن التغلب عليها بالفعل. من أهم أسباب تأخر الحوالات البنكية:

1. الخطأ في البيانات

قد يؤدي تقديم بيانات خاطئة إلى زيادة مدة الحوالة البنكية، فتُرفض عملية التحويل ويحتاج البنك في هذه الحالة إلى مراجعة البيانات مرة أخرى والتنسيق مع المرسل. في بعض الأحيان تعلّق الحوالات المصرفية في البنك بسبب خطأ البيانات، وقد يظهر للمرسل أنّها عملية مقبولة، بينما لا تظهر أي أموال في حساب المستلم، فيضطر المرسل للذهاب إلى البنك لمعرفة هذا الخطأ وإصلاحه، وهو ما يستغرق فترة طويلة غالبًا.

لذا، يجب من البداية العمل على تجنب الوقوع في هذه المشكلة، من خلال سعي المرسل للحصول على بيانات المستلم، ومراجعتها معه جيدًا قبل الإرسال. من ناحيتك، احرص على تأكيد بياناتك، وتحديدًا: اسمك واسم البنك ورقم الحساب، إلى جانب رمز السويفت SWIFT، ورقم الحساب المصرفي الدولي آيبان IBAN، حتى إذا لم يطلب منك المرسل فعل ذلك.

2. الإجازات الرسمية وساعات العمل المختلفة

من أشهر أسباب تأخر الحوالات البنكية هي المتعلقة بالإجازات. إذا كان بنكك لا يعمل في يوم إرسال الحوالات المصرفية من بنك المرسل، سواءً بسبب الإجازات الرسمية كإجازات نهاية الأسبوع، فلن تقدر على استلام حوالتك في هذه الأيام.

لا يتعلق الأمر فقط بالإجازات الرسمية، ولكن أيضًا باختلاف توقيتات العمل من دولة لأخرى. مثلًا في أثناء ساعات عمل البنك المرسل، قد يكون بنك المستلم قد أغلق أبوابه، بالتالي لا يقدر الشخص على سحب المال في نفس اليوم كنتيجة لذلك.

لذا، لضمان وصول الحوالات البنكية في أسرع وقت، فلا بد من التنسيق مع المرسل ليفعل ذلك في أيام العمل المشتركة بين البنكين، وكذلك إذا كان هذا متاحًا، الذهاب لإرسال الحوالات البنكية في الوقت ذاته الذي يعمل فيه البنك الخاص بك، لضمان إمكانية وصول المال سريعًا.

3. وجود بنك وسيط

تعتمد البنوك على إجراء شراكات مع البنوك الأخرى لإتمام التحويلات الدولية. بالتالي، في حالة لم يكن بنكك كمستلم ضمن البنوك الموجودة في هذه الشراكة، يلجأ بنك الراسل إلى الاعتماد على بنك وسيط، يتولى عملية إرسال الحوالات البنكية إليك.

قد يؤدي هذا الأمر إلى تأخر الحوالات البنكية، نتيجة حاجة المرسل إلى بدء عملية التحويل من خلال البنك الأصلي، ثم يتابع البنك عملية التحويل من خلال اللجوء إلى البنك الوسيط، فيحدث التحويل على خطوتين لا خطوة واحدة، كما أنّ البنك الوسيط عادةً يأخذ عمولة أيضًا لإجراء التحويل، فتكون المحصلة هي دفع عمولة كبيرة للتحويل.

يمكنك حل هذه المشكلة من خلال معرفة البنوك التي يتعامل معها المرسل، لضمان اختيار بنك ضمن قائمة شراكاته. في حالة لم تتوفق في ذلك، فلا بد من التأكد من مسألة العمولة للبنكين، حتى لا تُخصم هذه القيمة من حسابك أنت، كذلك تحاول التنسيق مع المرسل لإتمام عملية التحويل مبكرًا، فتضمن وصول الحوالات البنكية إليك في الموعد المناسب.

4. رغبة البنك في التأكد من مصدر الحوالات

في بعض الأحيان قد يحدث تأخر في الحوالات البنكية، نتيجة رغبة البنك في التأكد أولًا من مصدر الحوالات المصرفية، أو مراجعة بعض البيانات المتعلقة بها. بالتالي، لا ينفذ التحويل مباشرةً، حتى ينتهي من خطوة التأكد، التي قد تستغرق وقتًا وفقًا لطبيعة التحويل.

ختامًا، تعد الحوالات البنكية من الخيارات المفيدة للمستقلين، الذين يرغبون في امتلاك خيارات متنوعة للحصول على أرباحهم. لذا، تأكد من إدخال جميع البيانات الصحيحة ومراجعتها جيدًا، وذلك لضمان حصولك على المال وتجنب أي مشكلات متوقعة، فتقدر على الاستمرار في عملك بنجاح ودون أي قلق.

تم النشر في: أغسطس 2021

تحت تصنيف: العمل الحر | الدفع الإلكتروني

هل يمكن للشخص أودع حواله سويفت استرجاع مبلغ التحويل في حالة وصول المبلغ إلي الشخص للمستفيد

مرحبًا

لا يمكنك ذلك، ولكن إن توفر إمكانية التواصل معه يمكنك المحاولة

أريد أن أتأكد من حوالة عالقة لديكم

مرحبًا

بعد البحث تبين عدم وجود حساب مرتبط بالإيميل المستخدم هنا أو الـ ID، في حال سجلتِ على المنصة بإيميل مختلف، يمكنك التواصل مباشرةً مع دعم عملاء منصة مستقل لتوضيح أي مشكلة لديك، وسيقوم المختصين بالرد عليكِ في أقرب وقت.

ربي يسعدك ويوفقك بحياتك يا رب

nice