أصبحت البطاقات المصرفية بديلًا لحمل النقود، فتسهل إجراء معاملاتك المالية بشكلٍ كبير وتجعلها أكثر أمانًا، سواء كنت مقيمًا أو مسافرًا، إذ تمكّنك من الوصول لأرصدتك من أي مكان وفي أي وقت. للبطاقات المصرفية أنواع مختلفة، تتنوع مميزاتها واستخداماتها، فما هي البطاقة التي تناسبك؟

جدول المحتويات:

- ما هي البطاقات المصرفية؟

- أنواع البطاقات المصرفية

- ما هي مكونات البطاقات البنكية؟

- تقنيات حديثة في البطاقات المصرفية

- نصائح عند استخدام البطاقات المصرفية

ما هي البطاقات المصرفية؟

البطاقات المصرفية هي بطاقات تُصنع من البلاستيك أو اللدائن، تصدرها البنوك والمؤسسات المالية المرخص لها، تُستخدم للسداد وسحب الأموال والمعاملات المالية المختلفة. لكل بطاقة حدود معاملات لا يمكن تخطيه حسب فئة البطاقة والبنك المصدر وأنظمة البلد، مثلًا سقف أعلى للسحب من ماكينات الصراف الآلي خلال اليوم الواحد، وحد أعلى لعمليات الشراء عبر نقاط البيع، وغيرها.

كيف تعمل البطاقات البنكية؟

تتشابه البطاقات المصرفية في طريقة عملها، ففي حالة نقاط البيع وماكينات الصراف الآلي سيكون عليك تمرير البطاقة في المكان المخصص لها، ثم إدخال الرقم السري الخاص بالبطاقة أو التوقيع. وفي حالة الدفع عبر الإنترنت سيكون عليك إدخال البيانات المطلوبة، مثل رقم البطاقة وتاريخ انتهاء صلاحية البطاقة، بالإضافة لرمز الأمان.

بعد تحقق النظام من صحة البيانات، في حال استخدامك لبطاقة مدينة Debit card سيفحص النظام حسابك للتأكد من تغطية رصيدك للمبلغ المطلوب دفعه. وفي حال استخدامك بطاقة ائتمان لن يحتاج حسابك لرصيد يكفي المبلغ المطلوب، ولكن دون تخطي الحد الائتماني لبطاقتك.

مميزات البطاقات البنكية

تختلف مميزات البطاقات المصرفية حسب نوعها والبنك المصدر، وبلد الإصدار، والأنظمة المشغلة لها، لكنها تشترك في عدد من المزايا وهي:

- تنفيذ المعاملات المالية مثل الشراء والسحب والإيداع بسرعة وسهولة وبطرق آمنة ودون الحاجة لحمل الأموال النقدية.

- يمكنك باستخدام البطاقات المصرفية تنفيذ المعاملات المالية داخل بلدك أو خارجها.

- تسهيل عمليات الدفع للمتاجر الإلكترونية، مما مكّن مستخدميها من الشراء عبر الإنترنت بسهولة.

- تقدم العديد من البطاقات البنكية عروض الخصومات ومكافآت عند استخدامها.

أنواع البطاقات المصرفية

تصنف البطاقات البنكية بناءً على آلية عملها إلى نوعين:

1. بطاقات المدين Debit Card

وهي بطاقات غير ائتمانية، أي تسمح لك بإجراء المعاملات المالية في حدود رصيدك البنكي. تتميز بطاقات الخصم بسهولة الحصول عليها وسهولة الاستخدام، ولا تراكم الديون عليك مثل البطاقات الائتمانية، ومن أشهر أنواعها:

بطاقات الخصم المباشر

ترتبط بطاقات الخصم المباشر بحسابك المصرفي مباشرةً، وذلك يعني الخصم من رصيدك في نفس لحظة إجراء العمليات المالية، أو في زمن وجيز في حالات قليلة. تمكّنك هذه البطاقة من سحب الأموال النقدية من ماكينات الصراف الآلي وإجراء المعاملات المالية المختلفة، وتحويل الأموال إلى حساب آخر، ضمن الحدود المحددة للبطاقة.

البطاقات مسبقة الدفع Prepaid Cards

تسمى أحيانًا المحفظة الإلكترونية، تتميز بسهولة الحصول عليها ولا تحتاج لفتح حساب بنكي لاقتنائها، ولكن يجب شحنها بالرصيد قبل استخدامها. تساعدك البطاقات مسبقة الدفع على إدارة سلوكك الاستهلاكي بشكل أفضل، فيمكنك التحكم في الحد الأقصى للاستخدام برصيد الشحن، لذا يمكنك منحها لأفراد أسرتك دون أي مخاوف من تخطي الميزانية المحددة، كما يمكنك ربطها بحساب باي بال.

بطاقات السفر

إضافةً لكل مميزات بطاقات الخصم المباشر، تتيح لك البطاقات متعددة العملات خلال سفرك خارج البلاد إمكانية إجراء المعاملات المالية بالبطاقة مباشرةً دون الحاجة لتبديل العملة من خلال الصرافات. يختلف عدد العملات المتاحة في البطاقة حَسَبَ البنك المصدّر، والتي غالبًا ما تتضمن العملات الرئيسية حول العالم، ومن أمثلتها “بطاقة ساب عملتي” من بنك ساب في السعودية.

بطاقات الإنترنت

هي بطاقات مخصصة للشراء عبر الإنترنت، أي لا يمكنك استخدامها لسحب الأموال عبر ماكينات الصراف الآلي. من أمثلتها “بطاقة التسوق عبر الإنترنت” التي يصدرها البنك العربي، وكذلك “بطاقة الإنترنت” من بنك قطر الإسلامي.

بطاقات الأطفال

السن القانوني شرط أساسي للحصول على البطاقة المصرفية، ولكن تتيح البنوك فتح حسابات للأطفال تكون تحت الإشراف الأبوي. تساعد الأطفال على تعلم إدارة شؤونهم المالية، وتصدر لهم بطاقات مصرفية مرتبطة بهذه الحسابات، تعمل كمحفظة إلكترونية فلا يحتاجون لحمل الأموال نقدًا، وتمكّن الأبوين من متابعة والتحكم في إنفاق أطفالهم.

2. البطاقات الائتمانية Credit Card

هي بطاقات تسمح لحاملها الحصول على قروض من الجهة المصدرة تمكّنه من إتمام معاملاته المالية والسحب النقدي من ماكينات الصراف الآلي، ضمن حدود معينة في شكل دين، مع التزامه بسداد هذه المبالغ لاحقًا، قد يكون بفوائد وهامش ربح أو بدونها.

ولأن البطاقة الائتمانية هي في الأصل أداة للدين، فهي تؤثر على السجل الائتماني لحاملها، حسب التزامه بسداد المستحَقّات في أوقاتها. كذلك يمكنك عبر البطاقة الائتمانية سحب الأموال من باي بال. ومنها عدة أنواع، أشهرها:

البطاقات الائتمانية العادية

تسمى ببطاقة الائتمان غير المتجدد، يمكنك عبرها إجراء المعاملات المالية دون الحاجة لرصيد مسبقًا ضمن حد معين، مع الالتزام بالسداد في فترة محددة. في حالة التأخير عن المدة المحددة، يُحسب عليك فائدة وغرامات، والتي تتفاوت حسب الجهة والمميزات الممنوحة للبطاقة.

بطاقات الائتمان المتجدد

تسمى ببطاقة ائتمان القروض، وتمكّنك من شراء المنتجات وسداد الأقساط والسحب النقدي، في حين تلتزم الجهة المصدرة بسداد كل مستحَقّات معاملاتك المالية. هذا النوع منتشر في الدول المتقدمة القوية اقتصاديًا.

بطاقات الطلاب

هي بطاقات بنكية مخصصة للطلاب الجامعيين، عادةً ما تكون مجانية دون أي رسوم، أو بتخفيض. تمنح البطاقة الطلاب إمكانية الاستفادة من الخدمات المصرفية المختلفة بأقل التكاليف، بالإضافة للعروض المتنوعة مثل التخفيضات في بعض المحالّ التجارية والمطاعم، وغيرهم.

ما هي مكونات البطاقات البنكية؟

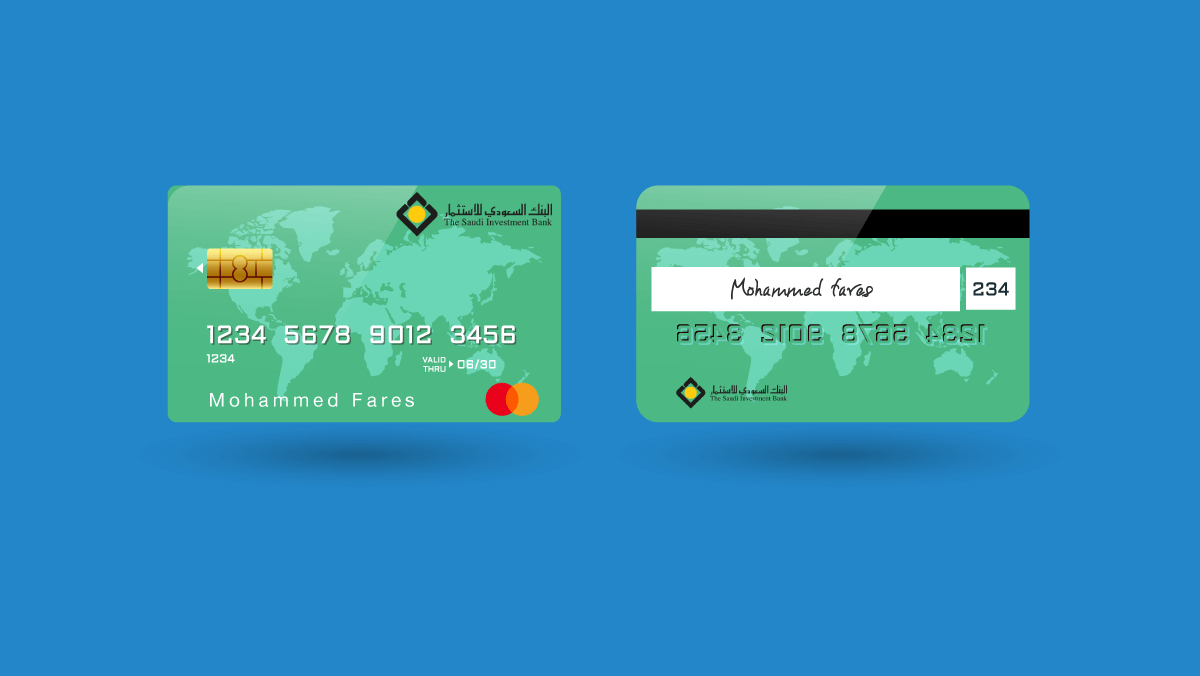

تتشابه أغلب البطاقات البنكية في مكوناتها وتختلف في تفاصيل بسيطة. تتوزع هذه المعلومات على الجهتين الخاصتين بالبطاقة كالتالي:

الوجه الأمامي للبطاقة

يحتوي وجه البطاقة على العناصر الآتية:

- العلامة التجارية للبنك المصدر: يخصص الجزء الأعلى من وجه البطاقة لشعار واسم البنك المصدر للبطاقة.

- رقم البطاقة: يتكون من 16 رقم في أغلب البطاقات، وقد يصل إلى 19 أحيانًا ويتكون من أربعة أجزاء رئيسية:

- الرقم الأول هو رقم النظام المصدر للبطاقة، أو رقم القطاع المخصصة له البطاقة.

- الجزء التالي من الأرقام الستة أو الثمانية التالية هو رقم البنك أو المؤسسة المصدرة للبطاقة.

- الجزء الثالث يشمل بقية الأرقام عدا الأخير، ويشكل رقم البطاقة الخاص بك، ويعتمد كل بنك طريقة خاصة به لترقيم البطاقات.

- الرقم الأخير هو رمز التحقق، ويستخدم للتأكد من صحة وسريان البطاقة.

- شعار الشبكة: في الجزء الأسفل يمين البطاقة ستجد شعار الشبكة المشغلة للبطاقة، قد تكون عالمية مثل فيزا أو ماستر كارد، أو محلية مثل مدى في السعودية، وميزة في مصر، ويوجد أيضًا شبكات إقليمية مثل الشبكة الخليجية.

- تاريخ انتهاء صلاحية البطاقة: يكون محدد بالشهر والسنة، وبعدها لا تكون البطاقة صالحة للاستخدام.

- اسم صاحب البطاقة: اسمك الثنائي.

- الهولوجرام: وهو صورة ثلاثية الأبعاد يصعب نسخها كعنصر حماية إضافي.

الوجه الخلفي للبطاقة

يحتوي الوجه الخلفي لبطاقتك البنكية على:

- الشريط الممغنط: هو شريط مصنوع من حديد ممغنط يستخدم لتخزين المعلومات، وبه 3 مسارات:

- الأول به معلومات البطاقة وصاحبها والبنك.

- الثاني به نفس معلومات المسار الأول بصيغة ترميز مختلفة، وذلك لضمان قدرة أجهزة نقاط البيع وماكينات الصراف الآلي بقراءة أحد المسارين على الأقل عند تلف الآخر.

- الثالث خاص بالقراءة والكتابة على البطاقة ويستخدم للبيانات المتغيرة مثل الرقم السري.

- رمز أمان البطاقة المصرفية: يتكون من 3 أرقام في بطاقات فيزا وماستر كارد و4 أرقام في بطاقات أميريكان اكسبريس. يُستخدم للتأكد من حامل البطاقة الفعلي عند الشراء كإجراء أمني، ولا يُخزّن عند إجراء أي عملية، وسيكون عليك إدخاله يدويًا في كل مرة.

يتم توليد الرقم عبر خوارزمية تستخدم بيانات البطاقة وزوج من مفاتيح التشفير DES. وتستخدم الشركات المصدرة للبطاقات والمواقع الإلكترونية رموز مختلفة للدلالة على رمز الأمان وأهمها CVV وCVC وCID وCVD وCSC. - شريط التوقيع: هو مساحة مخصصة للتوقيع، تشترط بعض الجهات المصدرة للبطاقات توقيع صاحب البطاقة ليتمكن من استخدامها، ولكن ليس كل البنوك لها نفس الشرط.

- شبكات إضافية مشغلة للبطاقة: قد تجد على خلفية البطاقة المزيد من الشبكات التي تعمل بها البطاقة، ذلك لا يعني بالضرورة عمل البطاقة حصرًا على تلك الشبكات، ولكن غالبًا ما تكون المعاملات في ماكينات ونقاط البيع في الشبكة التي تتبعها البطاقة مجانية أو أقل تكلفة من استخدامها في شبكة أخرى.

- معلومات البنك: ستجد بعض المعلومات المكتوبة بخط صغير على خلفية البطاقات البنكية، وفي الأغلب بها أرقام التواصل بالبنك بالإضافة لأي معلومات يحددها البنك مصدر البطاقة.

تقنيات حديثة في البطاقات المصرفية

مع التطور التقني بدأ ظهور التقنيات الحديثة على البطاقات البنكية، بهدف رفع كفاءة وفعالية البطاقة؛ ليصبح استخدامها أكثر سهولة وجعلها أكثر أمانًا. من أبرز هذه التقنيات:

- الشريحة الذكية: لا توجد هذه الشريحة في كل البطاقات البنكية وتتوفر فقط في البطاقات الذكية، تتم فيها عمليات معالجة وتخزين بعض المعلومات، كذلك بها برامج حماية وأمان.

- الرقائق الإلكترونية: وتستخدم كأداة أمان إضافية تمنع نسخ البطاقة.

- الرقاقة اللاتلامسية: وهي رقاقة يمكن عبرها إجراء المعاملات دون لمس وبسرعة بمجرد تمريرها عبر تقنيات مثل NFS.

نصائح عند استخدام البطاقات المصرفية

للاستفادة من بطاقتك واستخدامها بأفضل طريقة ممكنة والحفاظ على معاملاتك آمنة، اتبع التعليمات التالية:

- عندما تخطط للحصول على بطاقة بنكية، تعرّف على الرسوم المفروضة على العمليات المختلفة، وأسأل على فترات السماح وتاريخ الاستحقاق للسداد. أيضًا تعرف على امتيازات البطاقة مثل المكافآت والنقاط وعروض التخفيضات، لتتمكن من اختيار البطاقة المناسبة.

- يمكنك زيادة أمان البطاقة والحماية من استغلال استعمالها عند السرقة أو دون إذنك عبر استخدام خاصية OTP، والتي تعمل على إرسال رمز لهاتفك المحمول يولد عشوائيًا ويصلح للاستخدام مرة واحدة فقط. أسأل البنك المصدر لبطاقتك عن توفر الخدمة وآلية تفعيلها، سواء عن طريق التطبيق الخاص بالبنك أو عبر تقديم طلب.

- اهتم بمراقبة سلوكك الاستهلاكي عند استخدام بطاقات الائتمان؛ لتجنب تراكم الديون والحفاظ على سجل ائتماني جيد.

- تأكد من تفعيل خيار الإشعارات على الهاتف المحمول؛ ليرسل لك رسائل بالمعاملات المالية لبطاقتك البنكية، فتتابعها وتلاحظ أي معاملات غير مرغوبة فيها أو غير مشروعة.

- عند فقدان البطاقة، بلّغ البنك أو الجهة المصدرة لها مباشرةً وبسرعة، للحد من الاستخدام غير المشروع للبطاقة.

اليوم ومع شدة المنافسة تطورت خدمات البطاقات البنكية، يمكنك الحصول على بطاقة واحدة تجمع مزايا أنواع متعددة من البطاقات، مثلًا يمكن لبعض بطاقات الخصم المباشر الحصول على قرض ائتماني أو مكافآت أو نقاط سفر. تصدر كل جهة بطاقات من مختلف الفئات، تختلف في الحدود المسموحة للاستخدام والرسوم المفروضة والمكافآت والمزايا، ابحث فيها واختر ما يناسبك.

تم النشر في: سبتمبر 2022

تحت تصنيف: التجارة الإلكترونية | الدفع الإلكتروني